Πώς θα πληρώσουμε για τον πόλεμο… Εξαρτάται από τρία σενάρια. Οι οικονομολόγοι Michael Every, Hugo Erken, Michiel van der Veen, Ryan Fitzmaurice και Stefan Voge, εξετάζουν αυτά τα σενάρια και το μακροοικονομικό τους αντίκτυπο στις παγκόσμιες αγορές με έγκυρα και πολυδοκιμασμένα μοντέλα.

Σε αντίθεση με τους δημόσιους ισχυρισμούς των υπηρεσιών πληροφοριών των ΗΠΑ, την Τετάρτη 16 Φεβρουαρίου 2022 δεν σημειώθηκε ρωσική εισβολή στην Ουκρανία. Ωστόσο, παρά τις υποσχέσεις του Ρώσου Προέδρου Πούτιν για απόσυρση ορισμένων στρατευμάτων, η κατάσταση παραμένει εξαιρετικά τεταμένη.

Χθες βέβαια είχαμε τον Ρώσο πρόεδρο που υπέγραψε διάταγμα για την αναγνώριση του LPR και του DNR...

Παραθέτουμε λοιπόν την έρευνα των προαναφερθέντων οικονομολόγων:

"Aμερικανικές πηγές αναφέρουν ότι οι ρωσικές δυνάμεις βρίσκονται τώρα στην πραγματικότητα πιο κοντά στα ουκρανικά σύνορα και θα μπορούσαν να προχωρήσουν ανά πάσα στιγμή. Επιπλέον, το ευρύτερο γεωστρατηγικό σκηνικό μεταξύ Ρωσίας και Ουκρανίας που περιγράφεται λεπτομερώς εδώ δεν είναι κάτι που μπορεί να επιλυθεί εύκολα ή γρήγορα.

Αυτό δεν επιβεβαιώνει την πιθανότητα οποιουδήποτε γεωπολιτικού αποτελέσματος, αλλά επιχειρεί να αξιολογήσει τον παγκόσμιο μακροοικονομικό αντίκτυπο εάν επρόκειτο να συμβεί εισβολή στην Ουκρανία. Βλέπουμε τρία γενικά σενάρια πολέμου: στο ένα, ο οικονομικός πόνος είναι αξιοσημείωτος αλλά υποφερτός. Σε άλλο είναι σοβαρός κατά τόπους, ενώ στο τρίτο έχει καταστροφικές συνέπειες.

Όπως θα φανεί, όλοι θα πληρώσουμε για τον πόλεμο με τον έναν ή τον άλλον τρόπο – αν και πόσο και πού διαφέρει. Στην πραγματικότητα αυτό ποσοτικοποιείται σε κατά κεφαλήν συνεισφορές σε σχέση με μια περίπτωση που δεν έχει βάση πολέμου.

Τρία σενάρια πολέμου

Ας ξεκινήσουμε ορίζοντας τις παραμέτρους των τριών σεναρίων που προβάλλουμε. Οι οικονομικές προβλέψεις είναι μια επικίνδυνη άσκηση με φτωχό ιστορικό - και πολύ περισσότερο με δεδομένο ένα σκηνικό γεωπολιτικών αποφάσεων δυαδικού αποτελέσματος. Πράγματι, είναι αδύνατο να αποτυπωθούν όλα τα πιθανά αποτελέσματα έναντι της Ουκρανίας. Αυτή η έκθεση υποθέτει απλώς ότι συμβαίνει ένας σύντομος πόλεμος και η Ρωσία κερδίζει. Από εκεί, βλέπουμε μόνο τρία ρεαλιστικά σενάρια προς δοκιμή όσον αφορά τον μακροοικονομικό αντίκτυπό τους:

Σε αυτό το σημείο, πρέπει να διευκρινίσουμε τις διάφορες υποθέσεις που κάνουμε για τις βασικές αγορές ως εισροές στη μακροοικονομική μοντελοποίηση – αν και οι συγκεκριμένες τιμές για ορισμένα εμπορεύματα προφανώς παρουσιάζουν ενδιαφέρον. Θα ξεκινήσουμε με τα σενάρια Α και Β, πριν προχωρήσουμε στο σενάριο Γ χωριστά.

Υπόθεση 1: Παγκόσμιες Εμπορικές Ροές

Στο σενάριο Α, ο πόλεμος, διαταράσσει το παγκόσμιο εμπόριο για έξι μήνες το πολύ. Υποθέτουμε σημαντικές μειώσεις ιδίως στις εμπορικές ροές ΕΕ-Ρωσίας.

Το σενάριο Β, πόλεμος και αποτελεσματικές κυρώσεις, προϋποθέτει το ίδιο, και ότι οι κυρώσεις επιβάλλονται στη Ρωσία, την κατεχόμενη Ουκρανία και τη Λευκορωσία από τις ΗΠΑ, την ΕΕ, την Αυστραλία, τη Νέα Ζηλανδία, την Ιαπωνία και την Κορέα, αλλάζοντας τα παγκόσμια εμπορικά πρότυπα.

Ωστόσο, ορισμένες χώρες θα προσπαθήσουν να αποφύγουν τέτοιες κυρώσεις: η Κίνα έχει δηλώσει ότι θα συνεργαστεί με τη Ρωσία για να το κάνει. Ως εκ τούτου, υποθέτουμε ότι 100 δισεκατομμύρια δολάρια από το εμπόριο που παρατηρήθηκε προηγουμένως μεταξύ χωρών που επιβλήθηκαν κυρώσεις και Ρωσίας μεταφέρονται στην Κίνα με έκπτωση, ενώ άλλες χώρες πληρώνουν υψηλότερες τιμές.

Στο σενάριο Γ, υποθέτουμε ότι η Δύση επιβάλλει επίσης αποτελεσματικές δευτερεύουσες κυρώσεις στην Κίνα και σε άλλες μη συμμορφούμενες οικονομίες.

Υπόθεση 2: Ασφάλιστρα κινδύνου

Ο πόλεμος θα οδηγούσε σε αναταραχή στην παγκόσμια χρηματοπιστωτική αγορά, και οι φόβοι για τον πόλεμο έχουν ήδη πιέσει τις παγκόσμιες μετοχές: πράγματι, το Bloomberg σημείωσε πρόσφατα μια έκκληση ότι ένας πόλεμος στην Ουκρανία θα μπορούσε να είναι μια «πολική δίνη» για τις αγορές.

Για να μετρήσουμε αυτή τη μετατόπιση, αυξάνουμε το επενδυτικό ασφάλιστρο στα σενάρια των μοντέλων μας, ώστε να αντικατοπτρίζονται ευρύτερες διαφορές μεταξύ των επιτοκίων χωρίς κίνδυνο και της απόδοσης των ριψοκίνδυνων περιουσιακών στοιχείων.

Στο σενάριο Α, τον πόλεμο, υιοθετούμε μια σχετικά μικρή συνολική αύξηση του παγκόσμιου επενδυτικού κινδύνου, συγκρίσιμη με την άνοδο που παρατηρήθηκε μετά την προσάρτηση της Κριμαίας το 2014.

Στο σενάριο Β, πόλεμος και αποτελεσματικές κυρώσεις, αυξάνουμε το ασφάλιστρο του παγκόσμιου επενδυτικού κινδύνου για να ταιριάξουμε με την αύξηση που παρατηρήθηκε κατά τον δεύτερο πόλεμο του Κόλπου το 2003.

Ωστόσο, δεν θα πληγούν εξίσου όλες οι χώρες. Για να απλοποιήσουμε ποιες και πόσο, εστιάζουμε στον άμεσο μακροοικονομικό αντίκτυπο των τιμών της ενέργειας ως τυποποιημένο μέτρο. Ο βαθμός στον οποίο αυξάνεται το ασφάλιστρο κινδύνου ανά χώρα εξαρτάται από την έκθεσή της στις ρωσικές εισαγωγές ενέργειας. Μεθοδολογικά:

- Οι καθαροί εξαγωγείς ενέργειας μένουν εκτός της εξίσωσης, καθώς θεωρούνται καλύτερα μονωμένοι.

- Στη συνέχεια, εξετάζουμε το μερίδιο των εισαγωγών ενέργειας στις συνολικές εισαγωγές.

- Στη συνέχεια εξετάζουμε το μερίδιο των ρωσικών εισαγωγών ενέργειας στις εισαγωγές ενέργειας.

Φυσικά, μπορεί να υπάρχουν και άλλοι μηχανισμοί μετάδοσης χρηματοοικονομικού κινδύνου, όπως τα επιτόκια -- όπου οι κεντρικές τράπεζες αντιμετωπίζουν ήδη διλήμματα πληθωρισμού/ανάπτυξης -- και απώλειες. Ωστόσο, πιστεύουμε ότι αυτή η ενεργειακή μέτρηση μιλάει καλύτερα για το πιο ισχυρό, άμεσο οικονομικό και χρηματοοικονομικό σοκ που θα μπορούσε να προκληθεί παγκοσμίως.

Υπόθεση 3: Τιμές πετρελαίου και φυσικού αερίου

Υπάρχει μια μακρά ιστορία γεωπολιτικών εξελίξεων και διαταραχών του εφοδιασμού που επηρεάζουν τις τιμές του πετρελαίου και του φυσικού αερίου. Ένας πόλεμος στην Ουκρανία έχει τη δυνατότητα να αποτελέσει σημαντικό κίνητρο της αγοράς δεδομένης της δεσπόζουσας θέσης της Ρωσίας ως παγκόσμιου προμηθευτή ενέργειας.

Αργό πετρέλαιο και διυλισμένα προϊόντα

Η Ρωσία είναι ένας από τους τρεις κορυφαίους παραγωγούς αργού πετρελαίου στον κόσμο, μαζί με τις ΗΠΑ και τη Σαουδική Αραβία. Η Ρωσία παράγει επί του παρόντος πάνω από 10mb/d (10% της παγκόσμιας παραγωγής) και εξάγει περίπου το ήμισυ από αυτό σε μεγάλους καταναλωτές παγκοσμίως. Επιπλέον, η Ρωσία είναι επίσης σημαντικός εξαγωγέας διυλισμένων προϊόντων, όπως το ντίζελ και η βενζίνη.

Είναι σημαντικό ότι σχεδόν οι μισές εξαγωγές αργού πετρελαίου της Ρωσίας (~2,4mb) αποστέλλονται στην Ευρώπη μέσω ενός μεγάλου δικτύου αγωγών μεγάλων αποστάσεων και οικονομικά αποδοτικό, που εκτείνεται από τα κοιτάσματα πετρελαίου της Δυτικής Σιβηρίας μέχρι τη Γερμανία με σημαντικές αρτηρίες κατά μήκος της διαδρομής, δίνοντας στη Ρωσία σημαντικό οικονομικό πλεονέκτημα έναντι των ανταγωνιστικών υδάτινων εισαγωγών.

Αυτό το ανταγωνιστικό πλεονέκτημα οδήγησε στη Ρωσία να αποκτήσει ισχυρή βάση στην Ευρώπη με μερίδιο αγοράς σχεδόν 30% των εισαγωγών πετρελαίου της και αυξημένη γεωπολιτική μόχλευση έναντι των ευρωπαίων πελατών της ως αποτέλεσμα. Αυτή η δυναμική εμφανίστηκε πλήρως πρόσφατα, με έναν υψηλόβαθμο Ρώσο αξιωματούχο να απειλεί να διακόψει τον ενεργειακό εφοδιασμό στην Ευρώπη, εάν απαγορευτεί στη Ρωσία να χρησιμοποιεί το σύστημα SWIFT σε περίπτωση κυρώσεων από τη Δύση. Ως εκ τούτου, εξετάζουμε σενάρια σύμφωνα με τα οποία οι ρωσικές εξαγωγές ενέργειας προς την Ευρώπη διακόπτονται (εν μέρει) και μεταφέρονται προς την Ασία.

Στο σενάριο Α, ο πόλεμος, θα είχε ως αποτέλεσμα να αυξηθεί το Brent ως αποθησαύριση, να αυξηθεί το κόστος διαμετακόμισης και να αυξηθούν τα ασφάλιστρα του γεωπολιτικού κινδύνου. Η τελευταία μεγάλη διακοπή του εφοδιασμού πετρελαίου στην Ευρώπη ήταν κατά τη διάρκεια του εμφυλίου πολέμου της Λιβύης το 2011, όταν οι εξαγωγές πετρελαίου της κατέρρευσαν λόγω εσωτερικών συγκρούσεων: καθώς η παραγωγή πετρελαίου στη Λιβύη έπεσε από 1,5 MB/ημέρα σε μηδέν, οι τιμές του Brent εκτινάχθηκαν από 90 δολάρια σε περισσότερα από 125 δολάρια σε τέσσερις μήνες.

Στο σενάριο Β, πόλεμος και αποτελεσματικές κυρώσεις, θα οδηγούσαν το πετρέλαιο στα 135 δολάρια και υψηλότερα για πολύ μεγαλύτερο διάστημα.

Φυσικό αέριο

Η κατάσταση είναι ακόμη πιο τρομερή σε σχέση με το φυσικό αέριο, δεδομένου ότι η Ευρώπη και η Ασία αισθάνονται ήδη μια συρρίκνωση της προσφοράς που έχει εκτοξεύσει τις τιμές στα ύψη, πάνω από 200 δολάρια ανά βαρέλι ισοδύναμου πετρελαίου. Η ώθηση για την απαλλαγή από τις ανθρακούχες οικονομίες είχε ως αποτέλεσμα την ισχυρή αύξηση της ζήτησης φυσικού αερίου στην Ασία, αναγκάζοντας την Ευρώπη σε πολέμους προσφορών για περιορισμένες προμήθειες καθαρού καυσίμου.

Η Ρωσία είναι κυρίαρχος παγκόσμιος παραγωγός φυσικού αερίου και η Ευρώπη εξαρτάται ακόμη περισσότερο από αυτήν για προμήθειες παρά για πετρέλαιο, με τη Ρωσία να ελέγχει το 35% της αγοράς. Δεν υπάρχει λόγος για το πόσο υψηλές θα μπορούσαν να πάνε οι τιμές του φυσικού αερίου σε περίπτωση διακοπής του εφοδιασμού, δεδομένου του πόσο υψηλές τιμές είναι ήδη σε σχέση με την ιστορία, αλλά στο σενάριο Α υποθέτουμε 175 $ ανά βαρέλι ισοδύναμο πετρελαίου και στο σενάριο Β 215 $, και για πολύ μεγαλύτερο χρονικό διάστημα. Η μόνη σωτήρια χάρη θα ήταν ότι πλησιάζουμε στο τέλος των χειμερινών μηνών υψηλής ζήτησης, επιτρέποντας στην αγορά μερικούς μήνες να προσαρμοστεί.

Υπόθεση 4: Τιμές τροφίμων

Ο πόλεμος θα είχε σημαντικό αντίκτυπο στα δημητριακά, τα φυτικά έλαια και τα λιπάσματα.

Σιτηρά

Στο σενάριο Α, ο πόλεμος, θα σταματούσε τις εξαγωγές σίτου, κριθαριού και καλαμποκιού της Ουκρανίας. Με πολύ σφιχτές παγκόσμιες αγορές, αυτό θα ανέβαζε τις τιμές, ακόμη και αν τα 2/3 του σιταριού και του κριθαριού της σεζόν και το 1/3 της καλλιέργειας καλαμποκιού έχουν ήδη εξαχθεί. Αναμένουμε άνοδο 30% στο σιτάρι και 20% στις τιμές του καλαμποκιού.

Το σενάριο Β, πόλεμος και αποτελεσματικές κυρώσεις, θα ήταν χειρότερο. Το ρωσικό σιτάρι και το κριθάρι εξήχθησαν επίσης κατά τα 2/3 αυτή τη σεζόν, αλλά η Ρωσία και η Ουκρανία αντιπροσωπεύουν το 30% των παγκόσμιων εξαγωγών σιταριού, γεγονός που θα οδηγούσε τις παγκόσμιες τιμές σε άνοδο 30%. Εάν οι κυρώσεις εξακολουθούσαν να ισχύουν μέχρι τον Ιούλιο, όταν ξεκινά η συγκομιδή της επόμενης καλλιέργειας, θα μείωνε βαθιά την παγκόσμια διαθεσιμότητα σιτηρών. Ο περιορισμός της ζήτησης θα εξαναγκαζόταν μέσω υψηλότερων τιμών: το σιτάρι θα διπλασιαστεί στη συνέχεια και το καλαμπόκι θα αυξηθεί κατά 30%. Μέχρι το φθινόπωρο του 2022, οι αγρότες του βόρειου ημισφαιρίου (όπου καλλιεργείται το μεγαλύτερο μέρος του σίτου) θα μπορούσαν να επεκτείνουν την έκταση του σίτου τους περιορίζοντας άλλες καλλιέργειες, ειδικά τα σιτηρά ζωοτροφών, αλλά μόνο μέχρι τα μέσα του 2023, όταν θα συγκομιστούν αυτές οι καλλιέργειες, η αγορά σιταριού θα μπορούσε να εξισορροπηθεί κάπως.

Οι τιμές των ζωοτροφών εξαρτώνται από το εμπόριο της Κίνας με τη Ρωσία. Η Κίνα εισάγει τεράστιες ποσότητες δημητριακών ζωοτροφών (καλαμπόκι, κριθάρι, σόργο) από τις παγκόσμιες αγορές: μπορεί να αγοράσει αυτές τις ποσότητες σχεδόν αποκλειστικά από τη Ρωσία/Ουκρανία. Η Κίνα θα μπορούσε επίσης να αγοράσει περισσότερο ρωσικό/ουκρανικό σιτάρι για ζωοτροφές για να αντικαταστήσει το παγκόσμιο καλαμπόκι/κριθάρι, ενώ οι παγκόσμιοι αγοραστές θα μπορούσαν να αγοράσουν από προέλευση που προηγουμένως εξυπηρετούσαν τις ανάγκες της Κίνας. Σε ένα τέτοιο σενάριο, ο αντίκτυπος στο καλαμπόκι/κριθάρι θα ήταν σχετικά μικρός. Ωστόσο, εάν η Κίνα δεν μπορεί να αγοράσει από τη Ρωσία/Ουκρανία, ο όγκος της συγκομιδής στη Ρωσία πρέπει να αποθηκευτεί και η Κίνα που αγοράζει από τις παγκόσμιες αγορές θα αντιμετώπιζε περαιτέρω παγκόσμια έλλειψη, οδηγώντας τις τιμές σε άνοδο, αν και όχι τόσο όσο για το σιτάρι. Προβλέπουμε ότι το καλαμπόκι και το κριθάρι θα αυξηθούν κατά 30% στο σενάριο Β.

Φυτικό λάδι

Οι παγκόσμιες αγορές φυτικών ελαίων είναι επίσης πολύ στενές, και ενώ το ηλιέλαιο δεν είναι τεράστιο σε παγκόσμιο επίπεδο, η Ρωσία και η Ουκρανία εξακολουθούν να αντιπροσωπεύουν το 15% των συνολικών παγκόσμιων εξαγωγών φυτικών ελαίων. Βασικοί αγοραστές από την περιοχή είναι η Κίνα και η Ινδία, αφήνοντας και πάλι το ερώτημα αν η Κίνα μπορεί να εισάγει από εκεί ή όχι. Εάν η Κίνα δεν μπορεί να εισάγει, οι παγκόσμιες αγορές θα πρέπει να μειώσουν τη ζήτηση μέσω της σημαντικής αύξησης των τιμών. Υποθέτουμε αύξηση 20% στις τιμές των φυτικών ελαίων στο σενάριο Β.

Λιπάσματα

Αν και οι τιμές είναι επί του παρόντος πολύ υψηλές, δεν μπορεί να αποφευχθεί περαιτέρω αύξηση εάν διαταραχθούν οι βασικές εξαγωγές από τη Ρωσία/Λευκορωσία. Καθώς το φυσικό αέριο είναι βασικός μοχλός τιμών για την παραγωγή λιπασμάτων, οι παγκόσμιοι παραγωγοί θα μεταφέρουν επίσης υψηλότερο κόστος εισροών στο τελικό προϊόν λιπάσματος τους, οδηγώντας τις τιμές περαιτέρω ανοδικά. Υποθέτουμε ότι οι τιμές των λιπασμάτων θα αυξάνονται κατά 20% στο σενάριο Α και 40% στο σενάριο Β. Ωστόσο, η Κίνα θα ήταν και πάλι απομονωμένη στο σενάριο Β εάν μπορεί να συναλλάσσεται με τη Ρωσία.

Μη μετρήσιμο σενάριο Γ

Το σενάριο Γ σημαίνει πόλεμο, η Δύση επιβάλλει αποτελεσματικές κυρώσεις στη Λευκορωσία/Ρωσία και στη συνέχεια αποτελεσματικές δευτερεύουσες κυρώσεις σε άλλες οικονομίες, όπως της Κίνας που έχουν σχέση με τη Ρωσία.

Κρίσιμα, αυτό θα είχε τόσο διασπαστικό αποτέλεσμα στις παγκόσμιες εμπορικές ροές που τα μακροοικονομικά μοντέλα δεν μπορούν να το συλλάβουν: κανένα μοντέλο της παγκοσμιοποιημένης διεθνούς οικονομίας σήμερα δεν μπορεί να περιγράψει τον πολιτικοοικονομικό της διχασμό πιο κοντά σε αυτόν που επικρατούσε κατά τη διάρκεια του Ψυχρού Πολέμου. Ωστόσο, μπορούμε να το περιγράψουμε ποιοτικά. Ως σύγχρονο παράδειγμα αυτής της απομόνωσης, δείτε την οικονομική αναταραχή που βιώνει το Ιράν, του εμπορικού πολέμου ΗΠΑ-Κίνας.

Ο αντίκτυπος του Covid στην εφοδιαστική αλυσίδα, οι συνοριακοί πονοκέφαλοι που προκαλούνται από το Brexit ή η ξαφνική απώλεια των κινεζικών εξαγωγικών αγορών που βιώνουν οι Αυστραλοί οινοπαραγωγοί. Ένας συνδυασμός όλων αυτών θα προέκυπτε από τις δυτικές κυρώσεις που χωρίζουν τον κόσμο σε χώρες «μαζί μας ή εναντίον μας».

Οι αγορές είναι απροετοίμαστες για τέτοια αποτελέσματα – όπως ήταν για το Brexit, τον εμπορικό πόλεμο ΗΠΑ-Κίνας και τον Covid κ.λπ. Ως εκ τούτου, ορισμένες ευρωπαϊκές οικονομίες ανησυχούν για το ότι είναι πολύ σκληρές με τη Ρωσία, και ακόμη και η σημερινή κυβέρνηση των ΗΠΑ είναι προσεκτική σχετικά με το πόσο μακριά μπορεί να φτάσει ρεαλιστικά με την επιβολή κυρώσεων, με τις οποίες θα συμμορφωθούν άλλοι παγκοσμίως.

Ωστόσο, η απουσία αποτελεσματικών δευτερογενών κυρώσεων θα μεταφέρει από μόνη της ένα ανησυχητικό μήνυμα όσον αφορά την αδυναμία της Δύσης να υποχρεώσει τη Ρωσία να μην καταφύγει σε πόλεμο μέσω πρωτογενών κυρώσεων.

Σοκ τιμών εμπορευμάτων χρησιμοποιώντας NiGEM

Για να υπολογίσουμε τον αντίκτυπο ενός σοκ στις τιμές των εμπορευμάτων που προέκυψε από τον πόλεμο, χρησιμοποιήσαμε το μακροοικονομικό εμπορικό μοντέλο, «NiGEM». Η Rabobank χρησιμοποιεί αυτό το οικονομετρικό μοντέλο για πάνω από μια δεκαετία και άλλα ιδρύματα, όπως η ΕΚΤ και η Τράπεζα της Αγγλίας, το χρησιμοποιούν επίσης. Από αυτή την άποψη, το αποτέλεσμα της δοκιμής είναι ενημερωτικό, δεδομένου ότι δείχνει τι μπορεί να υποθέτουν οι υπεύθυνοι χάραξης πολιτικής ότι βρίσκεται μπροστά «γεωπολιτικά».

Το θετικό του NiGEM είναι ότι όλες οι σχετικές μεταβλητές --τιμές εμπορευμάτων, εμπορικές μεταβλητές, ασφάλιστρα κινδύνου-- μπορούν να προσαρμοστούν για να προσομοιώσουν έναν πιθανό πόλεμο και ταυτόχρονα να λάβουν υπόψη τις αλληλεξαρτήσεις της χώρας μέσω του εμπορίου, του ανταγωνισμού, των χρηματοπιστωτικών αγορών και των διεθνών αποθέματα ενεργητικού. Ωστόσο, οι εκτιμήσεις NiGEM σε ένα «νέο-κεϋνσιανό» πλαίσιο και οι ακαμψίες του οδηγούν σε μια αργή διαδικασία προσαρμογής σε περίπτωση εξωτερικών κραδασμών. Υποχρεώσαμε προσαρμογές στο μοντέλο για να ληφθούν υπόψη οι ανορθόδοξες παραμέτρους που παρουσιάζονται στο σενάριο Β.

- Πρώτον, επηρεάζεται το εμπόριο μεταξύ των χωρών. Η NiGEM αντιμετωπίζει τις τιμές εξαγωγής και εισαγωγής ως σταθμισμένο μέσο όρο των τιμών, οι οποίες περιλαμβάνουν τις τιμές του πετρελαίου, των τροφίμων, των ποτών, των γεωργικών πρώτων υλών και των μετάλλων.

- Δεύτερον, οι υψηλότερες τιμές των τροφίμων και της ενέργειας έχουν ως αποτέλεσμα τον πληθωρισμό των τιμών καταναλωτή, ο οποίος διαβρώνει το διαθέσιμο εισόδημα, την αγοραστική δύναμη και, κατά συνέπεια, μειώνει την ιδιωτική κατανάλωση και την αύξηση του ΑΕΠ.

- Τέλος, η αύξηση των τιμών της ενέργειας επηρεάζει αρνητικά τη δυνητική παραγωγή, καθώς αυτό εξαρτάται από την ενεργειακή ένταση (δηλαδή πετρέλαιο, φυσικό αέριο, άνθρακας, ανανεώσιμες πηγές ενέργειας) μιας χώρας.

Ένα μειονέκτημα του NiGEM είναι ότι οι δευτερεύουσες επιπτώσεις των υψηλότερων τιμών των βασικών προϊόντων στις τιμές παραγωγού και, κατά συνέπεια, η τροφοδοσία στις επιχειρηματικές επενδύσεις και στις τιμές καταναλωτή μοντελοποιείται μάλλον ασθενώς. Η NiGEM δεν μπορεί επίσης να χειριστεί το ακραίο σενάριο Γ.

Οπτικοποίηση των σεναρίων

Έχοντας σχεδιάσει τα δύο μετρήσιμα σενάρια Α και Β και τις βασικές υποθέσεις για εισροές, τα αποτελέσματα του μοντέλου μπορούν τώρα να περιγραφούν με τη σειρά τους.

Ο μακροοικονομικός αντίκτυπος

Πληθωρισμός

Το σενάριο Α, ο πόλεμος, θα έβλεπε μια σημαντική προς τα πάνω αναθεώρηση του ετήσιου πληθωρισμού ΔΤΚ το 2022, που θα κυμαίνεται από 0,6 - 1,6 π.μ., και στη συνέχεια σταθερή σε -0,7 π.μ. αλλά στο παρόν σκηνικό φαίνονται ήπια ή συνέχιση της πρόσφατης τάσης, η οποία μιλά για την κλίμακα των σημερινών πληθωριστικών πιέσεων.

Το σενάριο Β, πόλεμος και αποτελεσματικές κυρώσεις, θα επιφέρει ανοδικές αναθεωρήσεις του ετήσιου πληθωρισμού ΔΤΚ το 2022, που θα κυμαίνεται από 1,3 έως 3,5 ποσοστιαίες μονάδες και στη συνέχεια περαιτέρω 1,4 – 5,9 ποσοστιαίες μονάδες το 2023. Αυτή είναι μια σημαντική συνέχεια του τρέχοντος πληθωριστικού σοκ. Πράγματι, η συνολική εικόνα είναι ότι ο πόλεμος θα διασφάλιζε ότι ο πληθωρισμός που λανθασμένα περιγράφεται ως «παροδικός» από τις κεντρικές τράπεζες θα παραμείνει υψηλός το 2022. Και ο πόλεμος και οι κυρώσεις θα σήμαιναν ότι θα παραμείνει σε υψηλά επίπεδα το 2022 και το 2023.

Εν τω μεταξύ, ο αντίκτυπος στις φτωχότερες οικονομίες --ιδιαίτερα των υψηλότερων τιμών των τροφίμων-- θα μπορούσε να αποδειχθεί κοινωνικοοικονομικά αποσταθεροποιητικός. Ακόμη και στις ανεπτυγμένες οικονομίες, όπου τα τρόφιμα αποτελούν πολύ μικρότερο μερίδιο των καλαθιών κατανάλωσης, θα μπορούσε να αυξήσει τις πιέσεις για υψηλότερη αύξηση των ονομαστικών μισθών που ήδη οικοδομούνται ή/και να τροφοδοτήσει τον πολιτικό λαϊκισμό. Αυτό αυξάνει τους κινδύνους για περισσότερες πληθωριστικές πιέσεις που αναπτύσσονται περαιτέρω, αλλά πρόκειται για πρόβλεψη πολιτικής οικονομίας και όχι οικονομική.

Ανάπτυξη του ΑΕΠ

Το σενάριο Α, ο πόλεμος, προβλέπει χαμηλότερη ιδιωτική κατανάλωση και επενδύσεις και επομένως αναθεωρήσεις προς τα κάτω για την αύξηση του ΑΕΠ το 2022 και το 2023 σε σχέση με το βασικό σενάριο. Στο μπλοκ του δολαρίου αυτές οι επιπτώσεις είναι μέτριες, με τις ΗΠΑ να βλέπουν ανάπτυξη χαμηλότερη κατά 0,2 ποσοστιαίες μονάδες το 2022 και ουσιαστικά αμετάβλητες το 2023. Στην Ευρώπη, ο αντίκτυπος είναι μεγαλύτερος. Η ανάπτυξη της Ευρωζώνης είναι χαμηλότερη κατά 0,3 ποσοστιαίες μονάδες τόσο το 2022 όσο και το 2023. Το Ηνωμένο Βασίλειο βλέπει ανάπτυξη το 2022 και το 2023 κατά 0,2 ποσοστιαίες μονάδες χαμηλότερη. Η Ινδία βλέπει ανάπτυξη χαμηλότερη κατά 0,7 ποσοστιαίες μονάδες και τα δύο χρόνια λόγω της υψηλότερης τάσης του ρυθμού αύξησης του ΑΕΠ, ενώ η Κίνα σημειώνει πτώση -0,5 ποσοστιαίες μονάδες για τον ίδιο λόγο. Το Μεξικό και η Βραζιλία είναι σχετικά ανεπηρέαστες.

Το σενάριο Β, πόλεμος και αποτελεσματικές κυρώσεις, είναι πιο δραματικό. Η ανάπτυξη των ΗΠΑ είναι χαμηλότερη κατά 0,4 ποσοστιαίες μονάδες και 0,6 ποσοστιαίες μονάδες το 2022 και το 2023, και το υπόλοιπο μπλοκ του δολαρίου βλέπει ανάπτυξη 0,2-0,3 ποσοστιαίες μονάδες χαμηλότερα το 2022 και 0,2-0,6 ποσοστιαίες μονάδες χαμηλότερα το 2023, ενώ η Νέα Ζηλανδία επλήγη περισσότερο. Ο ρυθμός αύξησης του ΑΕΠ της Ευρωζώνης είναι χαμηλότερος κατά 0,6 ποσοστιαίες μονάδες το 2022 και 1,1 ποσοστιαίες μονάδες το 2023, όπου η αύξηση του ονομαστικού ΑΕΠ είναι μόλις 1,1% ετησίως. Η Ολλανδία βλέπει το 2022 ανάπτυξη 0,9 ποσοστιαίες μονάδες χαμηλότερη και το 2023 -1,1 ποσοστιαίες μονάδες, με ονομαστική ανάπτυξη μόνο 0,4% ετησίως. Η Ιταλία πληγεί περισσότερο το 2023, με ανάπτυξη 1,5 ποσοστιαίες μονάδες χαμηλότερη και αύξηση του ΑΕΠ μόνο 0,2% ετησίως. Η Γερμανία βλέπει την αύξηση του ΑΕΠ κατά 0,8-1,1 ποσοστιαίες μονάδες χαμηλότερη κατά την περίοδο. Εκτός ΕΕ, η ανάπτυξη του Ηνωμένου Βασιλείου είναι χαμηλότερη κατά 0,4-0,7 ποσοστιαίες μονάδες. Το ινδικό ΑΕΠ είναι 1,1-1,2 ποσοστιαίες μονάδες χαμηλότερο, η Κίνα 0,7-1,2 ποσοστιαίες μονάδες χαμηλότερο, το Μεξικό είναι ελαφρώς χαμηλότερο και τα δύο χρόνια και το ΑΕΠ της Βραζιλίας κατά 0,1 ποσοστιαίες μονάδες χαμηλότερο το 2022, αλλά 0,3 ποσοστιαίες μονάδες υψηλότερο το 2023.

Προφανώς, αυτά είναι απλώς ενδεικτικά σενάρια και όχι σημειακές προβλέψεις: έχουμε πλήρη επίγνωση των «γνωστών» και των «άγνωστων» που εμπλέκονται στις οικονομικές προβλέψεις μιας ακόμη πιο δυναμικής και μη γραμμικής γεωπολιτικής παγκόσμιας οικονομίας από το συνηθισμένο. Ωστόσο, μπορεί κανείς να δει ότι ο πόλεμος θα αποδεικνυόταν επώδυνος, αλλά διαχειρίσιμος για τις περισσότερες χώρες, αλλά θα χτυπούσε περισσότερο την Ευρώπη, ενώ ο πόλεμος και οι αποτελεσματικές κυρώσεις θα έπλητταν σκληρότερα, και τα μέρη της Ευρώπης πολύ σκληρά. Ανεξάρτητα από αυτό, εξακολουθούμε να μην βλέπουμε άμεσους κινδύνους ύφεσης – και αυτό είναι ακόμη πριν υποθέσουμε πώς οι κεντρικές τράπεζες ή/και οι κυβερνήσεις μπορούν να αντιδράσουν με υποστηρικτική νομισματική ή/και δημοσιονομική πολιτική.

Πρέπει να θυμόμαστε ότι ο ουκρανικός λαός είναι αυτός που θα πλήρωνε το σωματικό, ψυχολογικό και οικονομικό τίμημα ενός πολέμου. Ωστόσο, οι πολιτικοί άλλων χωρών πρέπει να ανησυχούν τόσο για τις αρχές όσο και για τις οικονομίες τους - και αυτό έχει επιπτώσεις στη στρατηγική που υιοθετήθηκε για την προσπάθεια αποτροπής του πολέμου, όπως θα αποδειχθεί. Ως εκ τούτου, είναι απαραίτητο να προσδιοριστεί ποσοτικά πόσα άλλα κράτη θα «πλήρωναν».

Το μετράμε ως προς το πόσο χαμηλότερη θα ήταν η αύξηση του κατά κεφαλήν ΑΕΠ (σε σταθερά δολάρια ΗΠΑ σε ισοτιμία αγοραστικής δύναμης, PPP) στα σενάρια Α και Β σε σχέση με αν δεν είχε συμβεί πόλεμος. Φυσικά, οι πολίτες δεν «κερδίζουν» όλο το ΑΕΠ, μόνο το μερίδιο εργασίας: συμπεριλαμβάνουμε το μερίδιο κεφαλαίου για να δείξουμε τον αρνητικό αντίκτυπο του πολέμου.

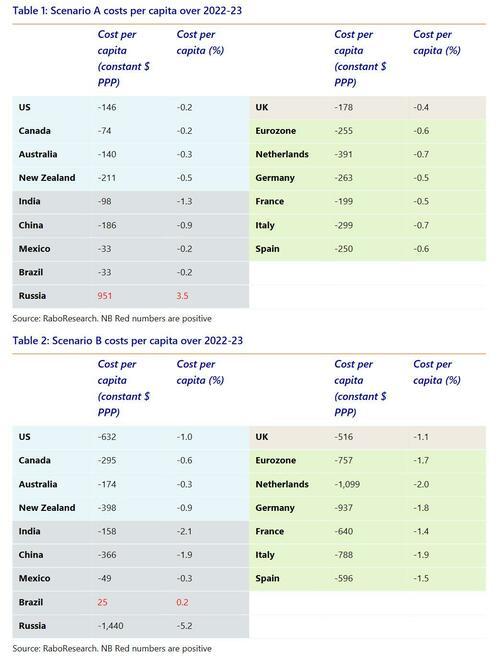

Το σενάριο Α, πόλεμος, (Πίνακας 1) βλέπει το «χαμένο» κατά κεφαλήν ΑΕΠ κατά την περίοδο 2022-23 σε σχέση με τη βασική περίπτωση - αν και αυτό δεν είναι μια άμεση απώλεια από τα πραγματικά επίπεδα κατά κεφαλήν ΑΕΠ του 2021, αλλά μάλλον μια χαμένη ευκαιρία. Βλέπουμε ένα εύρος από -33 $ στη Βραζιλία και το Μεξικό έως + 951 $ στη Ρωσία.

Για να εξισωθούν αυτά τα στοιχεία σε δολάρια μεταξύ οικονομιών πολύ διαφορετικών μεγεθών, εξετάζουμε την % μεταβολή του κατά κεφαλήν ΑΕΠ σε σχέση με τη βασική περίπτωση. Εδώ βλέπουμε ότι ένας Αμερικανός θα ήταν 0,2% χειρότερα από ό,τι αν δεν είχε συμβεί ο πόλεμος, κυρίως λόγω του υψηλότερου πληθωρισμού. Στις χώρες του μπλοκ του δολαρίου τα στοιχεία κυμαίνονται από -0,2 έως -0,5%. στις αναδυόμενες αγορές από -1,2% (Ινδία) σε πλεόνασμα 3,5% (Ρωσία). στο ΗΒ -0,4%; και στην Ευρώπη κυμαίνεται από -0,5% έως -0,7%, με την Ευρωζώνη στο -0,6%.

Το σενάριο Β, πόλεμος με αποτελεσματικές κυρώσεις, (Πίνακας 2) βλέπει τη χαμένη ευκαιρία σε σχέση με τη βασική περίπτωση πολύ υψηλότερη. Βλέπουμε ένα εύρος από +25 $ στη Βραζιλία έως ένα τεράστιο -1.440 $ στη Ρωσία - αυτό το τελευταίο ποσό έχει και πάλι σοβαρές επιπτώσεις. Σε όρους κατά κεφαλήν ΑΕΠ, το μπλοκ του δολαρίου έχει εύρος -0,3% έως -0,9%. Οι αναδυόμενες αγορές κυμαίνονται από +0,2% στη Βραζιλία σε αυτήν την τεράστια ρωσική απώλεια 5,2%, ενώ η Κίνα βλέπει -1,9%. το ΗΒ είναι -1,1%. και η Ευρώπη πλήττεται εξαιρετικά, με -2,0% στην Ολλανδία.

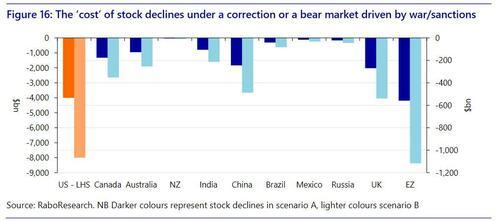

Προφανώς, ένας πόλεμος, αποτελεσματικές κυρώσεις, υψηλότερος πληθωρισμός και χαμηλότερη ανάπτυξη θα έπλητταν όλες τις τιμές των περιουσιακών στοιχείων: οι παγκόσμιες αγορές μετοχών έχουν ήδη δει κινήσεις αποφυγής κινδύνου λόγω των φόβων για τον πόλεμο στην Ουκρανία.

Το σενάριο Α, ο πόλεμος, υποδηλώνει κινδύνους διόρθωσης της αγοράς μετοχών, μείωση 10% από τα σημερινά επίπεδα, υποθέτοντας ότι δεν έχει ακόμη τιμολογηθεί πλήρως.

Το σενάριο Β, πόλεμος και αποτελεσματικές κυρώσεις, υποδηλώνει κινδύνους μειωμένης αγοράς μετοχών, πτώση 20% από τα σημερινά επίπεδα, με την προϋπόθεση ότι δεν έχει ακόμη τιμολογηθεί πλήρως.

Όπως φαίνεται, η συνδυασμένη πτώση των αξιών των μετοχών είτε σε διόρθωση είτε σε πτωτική αγορά ανέρχεται σε τρισεκατομμύρια δολάρια, με επικεφαλής την τεράστια αγορά των ΗΠΑ. Για πολλούς, αυτό καθιστά την πιθανότητα πολέμου ακόμη πιο ανησυχητική από ό,τι θα υπονοούσε ο προβλεπόμενος αντίκτυπος στο ΑΕΠ.

Ανησυχητικά, ωστόσο, αυτός ο φόβος μπορεί να δημιουργήσει διεστραμμένα κίνητρα που μπορούν στην πραγματικότητα να κλιμακώσουν σενάρια οικονομικού και γεωπολιτικού κινδύνου. Θα εξηγήσουμε τώρα γιατί.

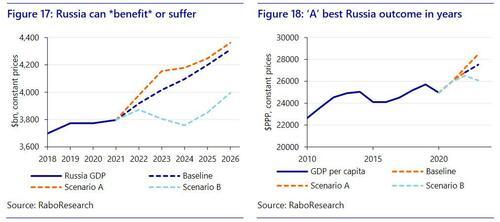

Το σενάριο Α, ο πόλεμος, δείχνει ότι η ρωσική οικονομία πραγματικά ωφελείται. Συγκλονιστικά, το μοντέλο δείχνει ότι ο μέσος Ρώσος θα ήταν 951 $ σε καλύτερη θέση (σε σταθερά δολάρια PPP) εάν κερδίσει τον πόλεμο, και αυτό δεν περιλαμβάνει τον έλεγχο των εύφορων αγροτικών εκτάσεων της Ουκρανίας ή τα μη μετρήσιμα ψυχολογικά, γεωπολιτικά ή γεωστρατηγικά οφέλη. Μπορεί να είναι άβολο, αλλά αυτό είναι το αποτέλεσμα των υψηλότερων τιμών των εμπορευμάτων για μια οικονομία που είναι τόσο εκτεθειμένη σε τέτοια εμπορεύματα.

Το σενάριο Β, ο πόλεμος και οι αποτελεσματικές κυρώσεις, ωστόσο, θα αναγκάσουν το ρωσικό κατά κεφαλήν ΑΕΠ να μειωθεί κατά 5,2% ή 1.440 δολάρια.

Ήδη δείξαμε ότι το σενάριο Β θα ήταν πιο πληθωριστικό και θα μείωνε την ανάπτυξη του ΑΕΠ για μεγαλύτερο χρονικό διάστημα, και ο αντίκτυπος θα γινόταν αισθητός από εκείνους που επιβάλλουν κυρώσεις καθώς και τη Ρωσία. Αυτό σημαίνει ότι ορισμένες χώρες μπορεί να επιθυμούν να αποφύγουν τις κυρώσεις – οδηγώντας στο σενάριο Α. Και εάν επιβληθούν αναποτελεσματικές κυρώσεις, οδηγεί και πάλι στο σενάριο Α. Εάν οι κυρώσεις είναι αποτελεσματικές, τότε οι φοροφυγάδες θα επωφεληθούν περισσότερο, δίνοντας κίνητρο για μη συμμόρφωση. Ωστόσο, η επέκταση των κυρώσεων στους υπεκφεύγοντες οδηγεί στη συνέχεια στους τεράστιους μακροοικονομικούς, χρηματοοικονομικούς και γεωπολιτικούς κινδύνους του σεναρίου Γ και η μη παράταση των κυρώσεων μπορεί να τις καταστήσει αναποτελεσματικές και να οδηγήσει πίσω στο σενάριο Α!

Εν ολίγοις, δεν φαίνεται να υπάρχει μέση ή «μπερδεμένη» οδός. Η γεωστρατηγική λογική, και το οικονομικό αποτέλεσμα που φαίνεται παραπάνω, υποδηλώνει κινδύνους είτε κλίνουμε προς έναν κόσμο που ανταμείβει τη γεωπολιτική επιθετικότητα (σενάριο Α), είτε προς μια πιο διχασμένη παγκόσμια οικονομία για να προσπαθήσουμε να τη σταματήσουμε (σενάριο Γ). Οποιοδήποτε από τα δύο αποτελέσματα υπόσχεται δυσάρεστες μελλοντικές μακροοικονομικές κρίσεις, ακόμη κι αν δεν μπορούν να ποσοτικοποιηθούν σε παραδοσιακά μακροοικονομικά μοντέλα.

Αν και πρέπει να τονίσουμε ότι το ΝΑΤΟ δεν θα πάει σε πόλεμο απευθείας με τη Ρωσία, και επομένως δεν είναι αυτός ο Γ' Παγκόσμιος Πόλεμος που συζητάμε, το λογικό επιχείρημα να αγκαλιάσουμε το πιο οδυνηρό οικονομικό σενάριο Β (και μετά να διακινδυνεύσουμε το Γ) για να αποτρέψουμε το πιο οδυνηρό γεωπολιτικό αποτέλεσμα (Σενάριο Α) σημαίνει ότι πρέπει να τελειώσουμε αυτήν την έκθεση με αυτό που έγραψε ο Κέινς για την πληρωμή για τον Β' Παγκόσμιο Πόλεμο το 1940: «Η απροθυμία να αντιμετωπίσουμε όλο το μέγεθος της αποστολής μας και να το ξεπεράσουμε είναι πράξη δειλού. Ωστόσο, το έθνος δεν έχει αυτή τη διάθεση και ζητά μόνο να του πουν ό,τι είναι απαραίτητο».

Αλλά τι διάθεση έχουν τα έθνη; Όπως μόλις παρουσιάστηκε, όλοι θα πληρώσουμε για τον πόλεμο. Το πόσα πληρώνουμε εξαρτάται από το αν η Δύση πιστεύει ξανά ότι «η νίκη μπορεί να εξαρτηθεί από το να το κάνουμε εμφανές, ότι μπορούμε να οργανώσουμε έτσι την οικονομική μας δύναμη ώστε να διατηρήσουμε επ' αόριστον τον αφορισμό ενός αμετανόητου εχθρού από το εμπόριο και την κοινωνία του κόσμου» ή εάν αντ' αυτού επιλέξει να μειώσει το βραχυπρόθεσμο κόστος, ακόμη και με τον κίνδυνο να πληρώσει πολύ υψηλότερη τιμή σε περισσότερες από οικονομικές διαστάσεις σε μεταγενέστερο χρόνο.